di Enrico Marino

La notizia è rimbalzata su tutte le agenzie creando grande sorpresa in Inghilterra e negli ambienti finanziari internazionali in quanto tutti pensavano che nella Banca centrale d’Inghilterra nulla sarebbe cambiato.

E invece ecco la sorpresa: il presidente della Banca Centrale canadese, Mark Carney, sarà il prossimo governatore della Banca d’Inghilterra. Lo ha annunciato ai Comuni il Cancelliere dello Scacchiere George Osborne. Sarà infatti il primo straniero a guidare l’Istituto Centrale inglese nei suoi 318 anni di storia. Carney, 46 anni, che è stato selezionato tra una rosa di candidati per la sua forte leadership e la grande esperienza internazionale, si è guadagnato una reputazione sulla scena mondiale sfidando alcuni dei dirigenti più potenti del mondo della finanza, imponendogli di diminuire i rischi bancari anche a scapito dei redditi. Ama far rispettare poche ma chiare regole e non apprezza i regolamenti deboli o facilmente aggirabili. A lui ora spetterà l’impegnativo compito di dare nuove regole alla Banca Centrale inglese e soprattutto dare vita ad una nuova politica monetaria.

Anche Carney come l’ex Governatore della Banca d’Italia Mario Draghi viene da Goldman Sachs Group dove ha lavorato per 13 anni. Paul Tucker che fino all’altro ieri pensava di essere promosso da vice a Governatore della BCI, potrebbe essere stato scartato a causa del suo coinvolgimento nello scandalo di luglio del Libor-rigging, un brutto affare che ha coinvolto molti trader importanti di Barclays e che vedeva il Vicegovernatore sospettato di essere coinvolto come complice nella manipolazione del tasso interbancario di prestito.

In apparenza sono tempi duri anche per chi, abitualmente, opera disinvoltamente nel mercato. Non è infrequente trovare notizia di un nuovo scandalo: da top manager condannati per insider trading a banche che perdono cifre astronomiche. Ma lo scandalo di gran lunga più importante è stato senza dubbio quello che ha coinvolto il London Interbank Offer Rate, meglio noto come Libor.

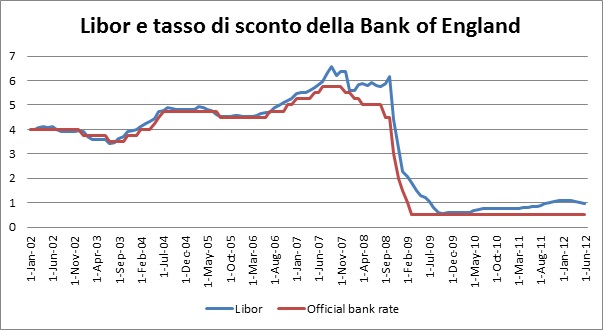

Il Libor è per il dollaro quello che l’Euribor è per l’area euro: il tasso di interesse di riferimento cui sono indicizzati i mutui immobiliari e i prestiti che le banche fanno alle imprese.

Per tradizione il Libor viene fissato a Londra dall’Associazione bancaria britannica, che poco prima delle 11 raccoglie le quotazioni di un pool di 18 banche. Per eliminare deviazioni estreme (e ridurre la possibilità di manipolazioni), l’Abb elimina le tre quotazioni più basse e le tre più alte e calcola la media del resto. Questo è il tasso di riferimento. In America a essere legati al Libor sono anche molti prodotti derivati. Per proteggersi contro variazioni dei tassi, banche e imprese entrano in contratti che pagano in funzione del livello del Libor a una data futura. Il totale di contratti derivati ancorati al Libor è stimato in 350.000 miliardi di dollari. Con queste cifre anche un punto base di differenza (ovvero un centesimo di punto percentuale) nel Libor si traduce in 35 miliardi di dollari l’anno.

Da tempo giravano voci di possibili manipolazioni, ma erano sempre state smentite con sdegno dall’Abb. Quest’anno, però, un’indagine congiunta americana ed inglese ha messo in luce dei fatti scioccanti. Barclays ha falsato le sue quotazioni non solo durante la crisi finanziaria, ma anche nel biennio precedente. Barclays è stata la prima banca ad ammettere la colpa e pagare una sanzione. Altre seguiranno. Scandali di questo tipo minano la fiducia nel mercato. Soprattutto in momenti come questo.

Il problema del Libor è che, a differenza della maggior parte dei prezzi di mercato, viene calcolato sulla base di un numero molto ristretto di banche (18 contro le 43 dell’Euribor), la metà delle quali viene eliminata dalla procedura di calcolo. Questo dà troppo potere a ciascuna banca del panel. Il mercato funziona solo quando è composto da tanti trader indipendenti. Tanto più il mercato è concentrato, tanto peggio funziona. La vera domanda da porsi, perciò, è perché un indicatore tanto importante venga calcolato in modo così poco serio. La risposta è molto semplice: questioni di potere. L’Abb e i suoi associati vogliono mantenerne il controllo. Per questo hanno ostacolato qualsiasi cambiamento. Il mercato, con le regole giuste, può funzionare. Cioè creare e veicolare ricchezza verso investimenti e obiettivi di crescita, in ogni caso senza determinare arricchimenti fraudolenti o a danno della collettività. Ma chi ha l’interesse che le regole siano giuste? Non le grandi banche, che guadagnano dalle inefficienze né i regolatori, che a volte preferiscono ignorare i problemi.

Lo scandalo Libor dimostra che il capitalismo ha bisogno di regole chiare e giuste. E che le grandi banche non hanno alcun interesse a farsele imporre. Quindi serve un controllo democratico. Senza un sano controllo democratico il capitalismo diventa corrotto e fonte di speculazioni ciniche e devastanti.

1 Comment